Quản Lý Tài Chính

Dòng Vốn Lưu Động: Sự Sinh Tồn Của Doanh Nghiệp

Vốn lưu động là gì và có vai trò thế nào trong hoạt động doanh nghiệp?

ĐƯỢC VIẾT BỞI ADMIN

29 tháng 7, 2024

Tạp chí 1Long mang đến cho bạn những thông tin, góc nhìn mới nhất về đời sống, tài chính, và hơn thế nữa. Xem thêm

Vốn Lưu Động Là Gì?

Vốn lưu động (tài sản lưu động) được hiểu là các tài sản ngắn hạn, và những nguồn vốn lưu chuyển trong quá trình hoạt động công ty. Vốn lưu động là thước đo cho tính thanh khoản, và sức khỏe tài chính của một doanh nghiệp trong ngắn hạn.

Công thức tính:

Vốn lưu động = Tài sản ngắn hạn - Nợ ngắn hạn

Trong đó:

- Tài sản ngắn hạn:

- Tiền và những tài sản tương đương như ngoại tệ, tiền gửi, và trái phiếu dưới một năm.

- Hàng hóa tồn kho.

- Các khoản phí trả trước.

- Nợ ngắn hạn:

- Khoản nợ phải trả có thời hạn 30 ngày như hóa đơn với nhà cung cấp, thuế tài sản, tiền thuê, và những chi phí vận hành khác.

- Lương nhân viên.

- Chi phí thuế trích trước (accrued tax payable).

- Cổ tức phải trả.

Vốn Lưu Động Quan Trọng Thế Nào Với Một Doanh Nghiệp?

Tương tự như việc một cá nhân trích một phần thu nhập mỗi tháng để chi trả các khoản sinh hoạt hàng ngày, vốn lưu động là phần tài sản còn lại để một doanh nghiệp duy trì hoạt động sau khi đã chi trả cho vận hành và nợ ngắn hạn.

Quản lý vốn lưu động tập trung vào việc duy trì tính “lưu động” của nguồn vốn để doanh nghiệp có thể hoạt động suôn sẻ, và phát triển trong tương lai. Mục tiêu là đảm bảo vận hành hiệu quả, giảm thiểu chi phí, và tối ưu hóa mức lợi nhuận từ các nguồn đầu tư.

Vốn lưu động dương (+) cho thấy doanh nghiệp có thể chi trả hoàn toàn các chi phí vận hành. Đồng thời có nguồn vốn để đầu tư cho hoạt động phát triển trong tương lai. Ngược lại, vốn lưu động âm (-) cho thấy phần chi chí đang vượt hơn khả năng chi trả của công ty.

Tuy nhiên, số vốn lưu động quá cao lại không phải là một tín hiệu tốt. Vì điều này là dấu hiệu cho thấy công ty đang có nhiều hàng tồn kho, hoặc chưa sử dụng vốn vào phát triển công ty hiệu quả.

Vì vậy, việc giữ cân bằng trong vốn lưu động là rất quan trọng. Chỉ số này không chỉ cho thấy khả năng chi trả các khoản ngắn hạn, mà còn chứng minh doanh nghiệp đủ tiềm lực để đầu tư cho nhiều dự án, hoạt động mới giúp thúc đẩy phát triển.

Để quản lý vốn lưu động hiệu quả, các nhà quản lý thường sử dụng các chỉ số đo lường như:

- Chỉ số vốn lưu động (Working capital ratio) = Tài sản ngắn hạn / Nợ ngắn hạn.

- Tỷ lệ vòng quay hàng tồn kho (Inventory turnover ratio) = Giá vốn hàng bán / Bình quân giá trị hàng tồn kho.

Dựa vào đó, họ sẽ có thêm cơ sở để khoanh vùng những hoạt động, yếu tố làm cản trở, hoặc đang thúc đẩy tính thanh khoản, và khả năng sinh lời của doanh nghiệp đó.

Khó Khăn Nào Đợi Bạn Trong Quản Lý Vốn Lưu Động?

1. Lạm phát và lãi suất vay tăng

Hai ‘dư chấn’ của lạm phát là sự tăng giá liên tục của hàng hóa, dịch vụ, và suy giảm giá trị của tiền. Điều này làm tăng nhu cầu đi vay của doanh nghiệp và cá nhân. Sự chênh lệch giữa nhu cầu tiền tệ tăng với nguồn cung tiền giảm làm tăng lãi suất vay.

Sự biến động trên có thể khiến doanh nghiệp gồng gánh, hoặc phải cắt giảm các chi phí khác để thanh toán các khoản lãi suất. Điều này tất nhiên tạo ra sức ép, hoặc thậm chí có thể làm nguồn vốn lưu động âm. Dấu hiệu cho sức khỏe tài chính doanh nghiệp yếu kém.

2. Hàng tồn kho

Một trong những yếu tố ảnh hưởng đến vốn lưu động của một doanh nghiệp sản xuất là tính tồn đọng của hàng hóa. Hàng tồn kho càng lâu và càng nhiều, chi phí duy trì sẽ càng tăng trong khi doanh thu lại giảm. Chắc chắn việc kinh doanh của doanh nghiệp đó sẽ bị ảnh hưởng trầm trọng.

Bên cạnh đó, việc thiếu tính thống nhất, liên kết các nguồn dữ liệu và thông tin trong quản lý tồn kho là khá phổ biến ở các doanh nghiệp Việt Nam. Điều này dẫn đến tình trạng tồn trữ vượt nhu cầu mua (overstocking), hoặc trữ hàng ít hơn mức mua của khách hàng (understocking). Như hiệu ứng dây chuyền, việc này sẽ tăng thêm áp lực cho chi phí vận hành, và quá trình kinh doanh trở nên kém hiệu quả. Từ đó dẫn đến doanh thu đổ về bị suy giảm.

3. Suy thoái kinh tế

Khi nền kinh tế suy thoái, thay vì mua sắm hay đầu tư, người người nhà nhà sẽ cố gắng thu hẹp chi tiêu để dự phòng rủi ro. Kết quả kinh doanh của các doanh nghiệp vì vậy sẽ bị sụt giảm đáng kể. Khi nguồn thu giảm, nếu doanh nghiệp đó vẫn duy trì mức chi phí vận hành như cũ, sẽ gây tác động tiêu cực cho nguồn vốn lưu động và sức khỏe tài chính của công ty.

4. Khoản tiền gửi thiếu linh hoạt

Đối với các doanh nghiệp chọn gửi vốn lưu động vào các gói tiết kiệm của ngân hàng, một khó khăn lớn khác sẽ đến từ việc không linh động rút các khoản tiền gửi khi chưa đến hạn, hoặc rút thành công nhưng lại bị ảnh hưởng đến lãi suất. Chưa kể đến các thủ tục xác nhận phức tạp liên quan để rút tiền, thực ra là của mình! Khi không thể linh động trong các khoản tiền gửi hoặc đầu tư, thì doanh nghiệp khó làm chủ nguồn tiền/tài sản của mình để phân bổ vào thời điểm cần nhất.

Làm Thế Nào Để Duy Trì Tính “Lưu Động” và Gia Tăng Vốn Lưu Động?

Trong bốn thách thức trên thì ảnh hưởng từ suy thoái kinh tế, hay lạm phát là những khó khăn vượt tầm kiểm soát. Tuy nhiên, điều đó không có nghĩa là chúng ta chấp nhận buông xuôi. Việc chúng ta cần, và nên làm là “tăng cường sức đề kháng” cho tài chính công ty. Đồng thời đa dạng hóa các giải pháp.

Để đảm bảo tính cân bằng, và gia tăng vốn lưu động, các doanh nghiệp có thể tham khảo các giải pháp sau:

1. Cải thiện kết quả kinh doanh

Để tăng nguồn thu cho công ty, hiển nhiên là bạn cần bán nhiều sản phẩm/dịch vụ của mình. Những kỹ thuật cụ thể để tăng doanh số thì cần một quá trình nghiên cứu về ngành hàng, và thị trường. Nhưng điểm chung của những công ty dẫn dầu chính là sự thấu hiểu khách hàng, để đưa ra những sáng kiến đổi mới, phát triển, và đa dạng hóa sản phẩm/dịch vụ.

Trong trường hợp suy thoái và lạm phát toàn cầu, doanh thu sẽ bị ảnh hưởng nghiêm trọng. Vì thế, việc có nguồn dự phòng, và tích lũy lợi nhuận ổn định từ các nguồn đầu tư sẽ là cứu cánh cho doanh nghiệp giữa lúc kinh tế “bão giông”.

2. Quản lý tồn kho hiệu quả

Những doanh nghiệp sản xuất hoặc kinh doanh hàng hóa hữu hình (physical products), cách quản lý tồn kho sẽ ảnh hưởng đến tính cân bằng của vốn lưu động. Lượng hàng tồn kho lớn có thể giúp tránh nguy cơ thiếu hụt hàng trong tương lai. Nhưng điều này lại vô tình làm tăng chi phí và gây ảnh hưởng đến vốn lưu động.

Lý tưởng là có thể đẩy nhanh tốc độ chuyển đổi vốn (cash conversion cycle) và bảo vệ dòng tiền. Một trong những cách phổ biến là hệ thống JIT (just-in-time) khi chỉ sản xuất đúng số lượng, và kết hợp các yếu tố khác tại đúng chỗ vào đúng thời điểm.

Chiến lược quản lý này đòi hỏi sự kết hợp của nhiều quy trình phức tạp và nguồn cung ổn định. Dĩ nhiên đây là điều không dễ. Nhưng nếu làm được, các doanh nghiệp có thể mở rộng kinh doanh và tối ưu hóa quản lý tồn kho, để góp phần đảm bảo tính cân bằng vốn lưu động.

3. Tự động hóa thanh toán

Những khoản phải thu thường là giá trị hàng hóa/dịch vụ đã được bán hoặc sử dụng bởi khách hàng nhưng chưa thanh toán. Chậm trễ trong quy trình này làm giảm nguồn thu. Đồng nghĩa với việc ảnh hưởng tính cân bằng của vốn lưu động.

Tự động hóa thanh toán là một trong những giải pháp được nhiều doanh nghiệp áp dụng. Vì hệ thống tự động giúp làm giảm lỗi do sơ suất của nhân viên, đảm bảo tính đồng bộ thông tin/dữ liệu, và thúc đẩy quá trình thanh toán của khách hàng. Từ đó, doanh thu của doanh nghiệp sẽ được đảm bảo, mà không kẹt trong những khoản phải thu.

4. Dự đoán dòng tiền

Dự đoán dòng tiền là đưa ra phán đoán dựa vào phân tích những yếu tố tác động đến vốn lưu động trong tương lai. Đơn hàng, các khoản phải trả, và khoản phải thu là dữ liệu quan trọng trong việc dự đoán dòng tiền.

Hiểu những biến động mang tính chu kỳ, và những sự kiện kinh tế vĩ mô, doanh nghiệp sẽ có nhiều cơ sở để đưa ra những quyết định và giải pháp hiệu quả, liên quan đến đầu tư, gọi vốn, điều chỉnh chi phí.

5. Đầu tư

Để gia tăng nguồn thu, một giải pháp phổ biến khác là đầu tư tiền/tài sản doanh nghiệp vào các lựa chọn đầu tư có mức lợi nhuận cao. Thay vì “trói” khoản tiền đó bởi những kỳ hạn. Tính linh hoạt rút tiền giúp bạn linh động, và chủ động với nguồn tiền của mình. Nhờ đó bạn có thể đảm bảo tính “lưu động” của vốn lưu động doanh nghiệp.

Dĩ nhiên, bạn muốn tối đa hóa mức lợi nhận được từ vốn đầu tư của mình. Nhưng bạn cần cẩn thận với chiếc “dao hai lưỡi” của các kênh đầu tư lợi nhuận cao, vì nó luôn đi kèm với rủi ro lớn. Lời khuyên nghe hơi cũ nhưng lại luôn hiệu quả - hãy nghiên cứu và phân tích thật kỹ trước khi đầu tư, hoặc lựa chọn những kênh lợi nhuận thấp hơn nhưng an toàn!

Có Giải Pháp Lợi Nhuận Cao, An Toàn, Linh Hoạt Không?

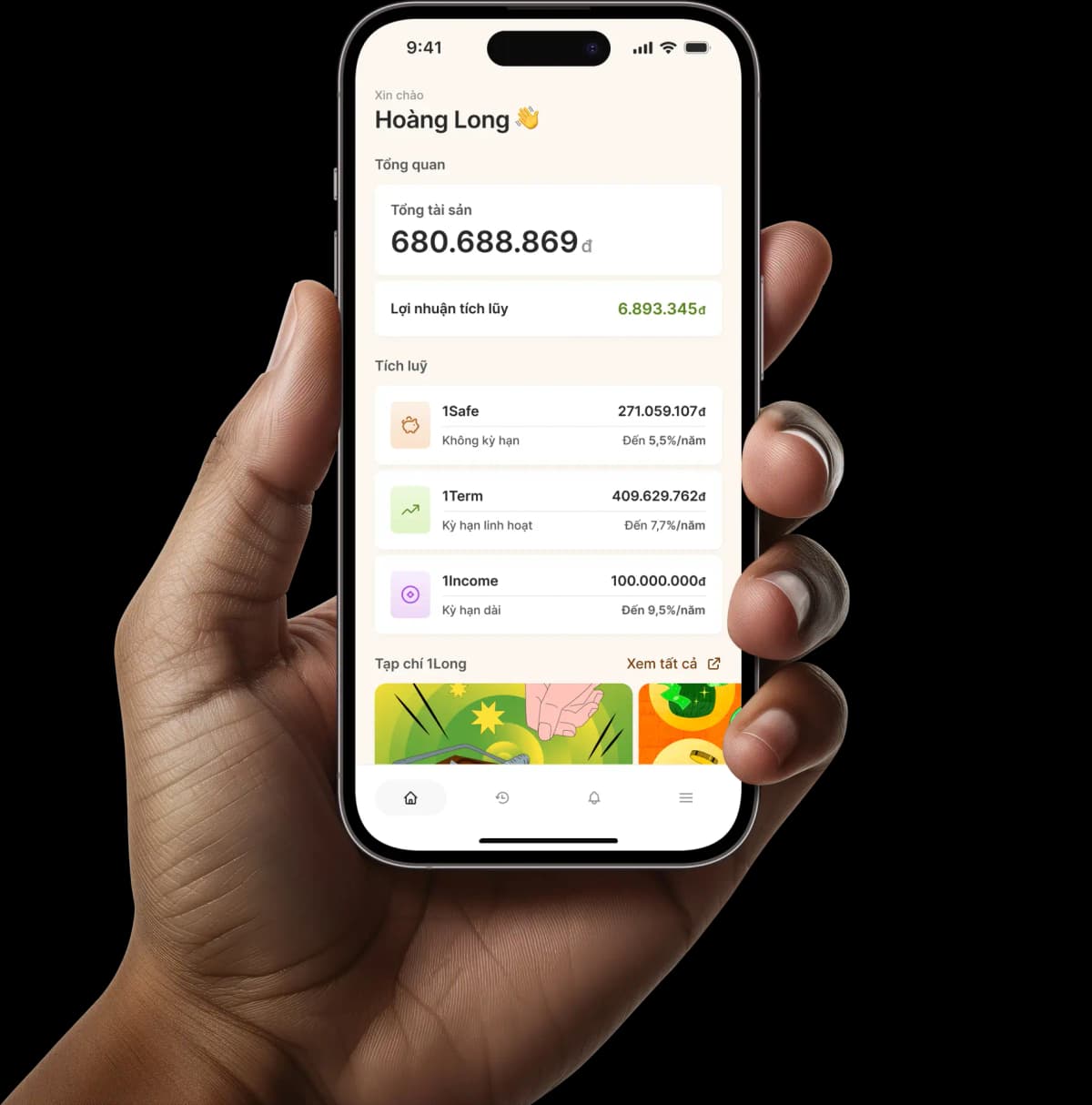

Nghe như mơ nhưng có thật! 1Long xây dựng và phát triển các giải pháp tích lũy, nơi người dùng hưởng mức lợi nhuận cao hơn mức trung bình trên thị trường, cùng cơ chế rút tiền linh hoạt. Điều này giúp các doanh nghiệp giải quyết bài toán - đa dạng đầu tư với mức lợi nhuận cao nhưng lại giảm thiểu rủi ro, và linh hoạt rút tiền ngay khi cần.

Tìm hiểu hai sản phẩm tích lũy nổi bật của 1Long:

- 1Safe là giải pháp tích lũy không kỳ hạn với mức lợi nhuận 5,5%/năm.

- 1Term khuyến khích người dùng tích lũy dài hạn hơn để hưởng mức lợi nhuận 8,1%/năm.

Mới đây thì Tech In Asia, trang báo đầu tư và tài chính hàng đầu, vừa công bố danh sách 50 starups phát triển nhanh nhất ở Việt Nam. 1Long vinh dự lọt top #2, vì những đổi mới và cải tiến trong các giải pháp quản lý tài chính của công ty.

Cũng chính vì những ý tưởng tiên phong cùng kinh nghiệm dày dặn trong ngành tài chính, 1Long đã gọi vốn thành công với giá trị $500,000 (~ 12 tỷ đồng) từ các quỹ đầu tư lớn như Iterative, Monk’s Hill Ventures, R2VP và Orionis Capital.

Để tìm hiểu chi tiết thì không cách nào tốt hơn việc tải và trải nghiệm ngay các sản phẩm của 1Long tại đây.

Xây dựng tài chính bền vững cùng 1Long

Chia sẻ bài viết này trên: