Quản Lý Tài Chính

Một Gia Đình Cần Bao Nhiêu Tiền Trong Quỹ Dự Phòng?

Quỹ dự phòng giúp bạn ứng phó kịp thời trong những trường hợp bất trắc. Vậy bạn nên tích lũy bao nhiêu và giữ tiền ở đâu là tối ưu nhất?

ĐƯỢC VIẾT BỞI ADMIN

10 tháng 7, 2024

Tạp chí 1Long mang đến cho bạn những thông tin, góc nhìn mới nhất về đời sống, tài chính, và hơn thế nữa. Xem thêm

Quỹ dự phòng là gì? Khác gì với tài khoản tiết kiệm?

Quỹ dự phòng (emergency fund), đúng như tên gọi, là số tiền tiết kiệm nhất định chuẩn bị cho những trường hợp bất ngờ, như thất nghiệp, phá sản, sửa nhà, đau bệnh, v.v. Có thể nói, quỹ dự phòng là một hình thức tiết kiệm, giúp bạn chuẩn bị ứng phó tốt nhất trước mọi tình huống trong cuộc sống.

Tuy nhiên, quỹ dự phòng có một vài điểm khác với một tài khoản tiết kiệm thông thường. Dưới đây là bảng tổng hợp những khác biệt.

Tại sao tài chính gia đình cần có quỹ dự phòng?

Nguồn: Napkins Finance

Việc lập một quỹ dự phòng như có thêm lá chắn bảo vệ gia đình trước những cơn bão bất ngờ.

+ Là một gia đình thì sẽ phải chuẩn bị nhiều chi phí đột xuất hơn. Vì bạn cần chăm lo không chỉ cho một, mà nhiều người. Ví dụ: chi phí đau bệnh của vợ/chồng, con cái, ba mẹ hai bên, sửa chữa nhà cửa, v.v. Nếu không có quỹ dự phòng, bạn sẽ khó vượt qua mà không vướng vào nợ nần.

+ Quỹ dự phòng là chỗ dựa tài chính gia đình khi không may lao động chính bị thất nghiệp do suy thoái toàn cầu, hoặc phá sản. Thay vì lao đao, quỹ dự phòng cho phép bạn và gia đình có thể điềm tĩnh để suy nghĩ giải pháp hoặc hướng đi mới.

+ Nếu đã có quỹ dự phòng, bạn không phải rút các khoản đầu tư, tiết kiệm dài hạn, hoặc tài khoản nghỉ hưu để xoay sở trong những tình huống bất trắc. Điều này giúp bạn vẫn duy trì những kế hoạch tương lai của mình, với mức lợi nhuận tối ưu.

+ Theo nghiên cứu của Telus Health, quỹ dự phòng có tác động tích cực đến sức khỏe tinh thần. Vì bạn biết gia đình mình luôn sẵn sàng tài chính cho cả những tình huống xấu nhất.

Một gia đình cần bao nhiêu tiền trong quỹ dự phòng?

Thông tin này đã được tiết lộ ngay ở phần đầu bài viết. Số tiền một gia đình cần có trong quỹ dự phòng là chi phí sinh hoạt của ba đến sáu tháng.

Đầu tiên, bạn cần xác định số tiền chi tiêu mỗi tháng của gia đình bạn. Dựa vào mục tiêu và khả năng tài chính, bạn sẽ có thể chọn từ ba đến sáu tháng. Số tháng nhân ra tổng số tiền cần tích lũy trong quỹ dự phòng gia đình.

Theo báo cáo chỉ số giá sinh hoạt theo không gian (SCOLI) năm 2022 do Tổng cục Thống kê công bố ngày 29/3/2023, ba địa phương có mức giá cao nhất cả nước là Hà Nội, Quảng Ninh, và Thành phố Hồ Chí Minh.

Nguồn: Tổng cục Thống kê Việt Nam

Bài viết của báo Dân Trí về chi tiêu gia đình đưa ra ví dụ tiêu biểu của những gia đình tại các tỉnh thành đắt đỏ nhất cả nước. Chúng ta sẽ lấy trung bình 25 triệu/tháng - phí sinh hoạt của một gia đình ở Thành phố Hồ Chí Minh, làm ví dụ cho việc lập quỹ dự phòng.

Quỹ 150 triệu đồng này chỉ là ví dụ, giúp bạn hình dung cách tính toán cho quỹ dự phòng của gia đình. Nhưng con số tích lũy 3 đến 6 tháng chi tiêu là không hề nhỏ hay dễ thực hiện.

Vậy làm thế nào để lập quỹ dự phòng hiệu quả?

Nếu chỉ nhìn vào số tiền mục tiêu cần có trong quỹ dự phòng, bạn dễ nản là điều dễ hiểu. Đừng quên để xây một ngôi nhà, bạn cần đặt những viên gạch đầu tiên. Vì thế, hãy chia nhỏ mục tiêu, và lên kế hoạch tích lũy phù hợp với mức sống và thu nhập của gia đình bạn.

50-30-20 là quy tắc tiết kiệm, được giới thiệu trong cuốn sách All Your Worth: The Ultimate Lifetime Money Plan bởi Elizabeth Warren mà bạn có thể áp dụng. Quy tắc này trở nên phổ biến bởi dễ ứng dụng và tính khả thi của nó trong thực tế.

Giả sử thu nhập của bạn là 20 triệu đồng/tháng. Theo quy tắc 50-30-20, mỗi tháng bạn sẽ dành:

+10 triệu đồng cho nhu cầu thiết yếu

+ 6 triệu đồng cho sở thích, giải trí

+ 4 triệu đồng cho quỹ dự phòng

Như vậy, quỹ dự phòng mục tiêu (6 tháng): 6 x 10.000.000đ = 60.000.000đ.

Trong trường hợp quỹ dự phòng là mục tiêu tiết kiệm duy nhất của gia đình: Mỗi tháng bạn đều đặn gửi toàn bộ 20% thu nhập (4 triệu đồng) vào quỹ, thì sau 15 tháng bạn đã đạt được quỹ dự phòng mục tiêu.

Để đẩy nhanh tiến độ, bạn có thể cân nhắc cắt giảm 30% thu nhập/tháng cho các hoạt động giải trí và sở thích xuống còn 15 - 20%. Nhờ đó, bạn sẽ tăng mức tích lũy cho quỹ từ 20% (4 triệu) lên 30 - 35% thu nhập/tháng (6 - 7 triệu). Chỉ sau 8 - 10 tháng thì bạn đã có thể đạt mục tiêu quỹ dự phòng 60 triệu. Dĩ nhiên, gia đình bạn sẽ phải hạn chế nhiều cuộc vui để đạt được mục tiêu này trong thời gian ngắn.

Nhưng bạn có nhận ra cách tính này vẫn còn thiếu sót không? Vì nó đang loại trừ khả năng sinh lời của tiền. Thay vì để tiền ‘đóng bụi’ trong tài khoản, bạn có thể gửi tiết kiệm ngân hàng, mua chứng chỉ quỹ, và mở tài khoản tích lũy lợi nhuận cao. Một giải pháp đẩy nhanh tiến độ tích lũy mà không khiến gia đình bạn phải hà khắc trong chi tiêu.

Bạn nên gửi quỹ dự phòng ở đâu?

Tiêu chí để lựa chọn nơi bạn nên lập quỹ dự phòng gói gọn trong hai từ An toàn và Linh hoạt.

Một quỹ dự phòng thì dĩ nhiên bạn không nên gửi vào những kênh tích lũy rủi ro cao. Còn tính linh hoạt ở đây đang nói đến độ dễ dàng, và nhanh chóng của việc rút tiền.

Quỹ này được dùng cho những trường hợp bất khả kháng và đột ngột. Vì thế, nếu quy trình tiếp cận nguồn tiền này quá phức tạp, hoặc bị ràng buộc bởi giới hạn, thì vai trò “lá chắn” của quỹ dự phòng sẽ bị đánh mất.

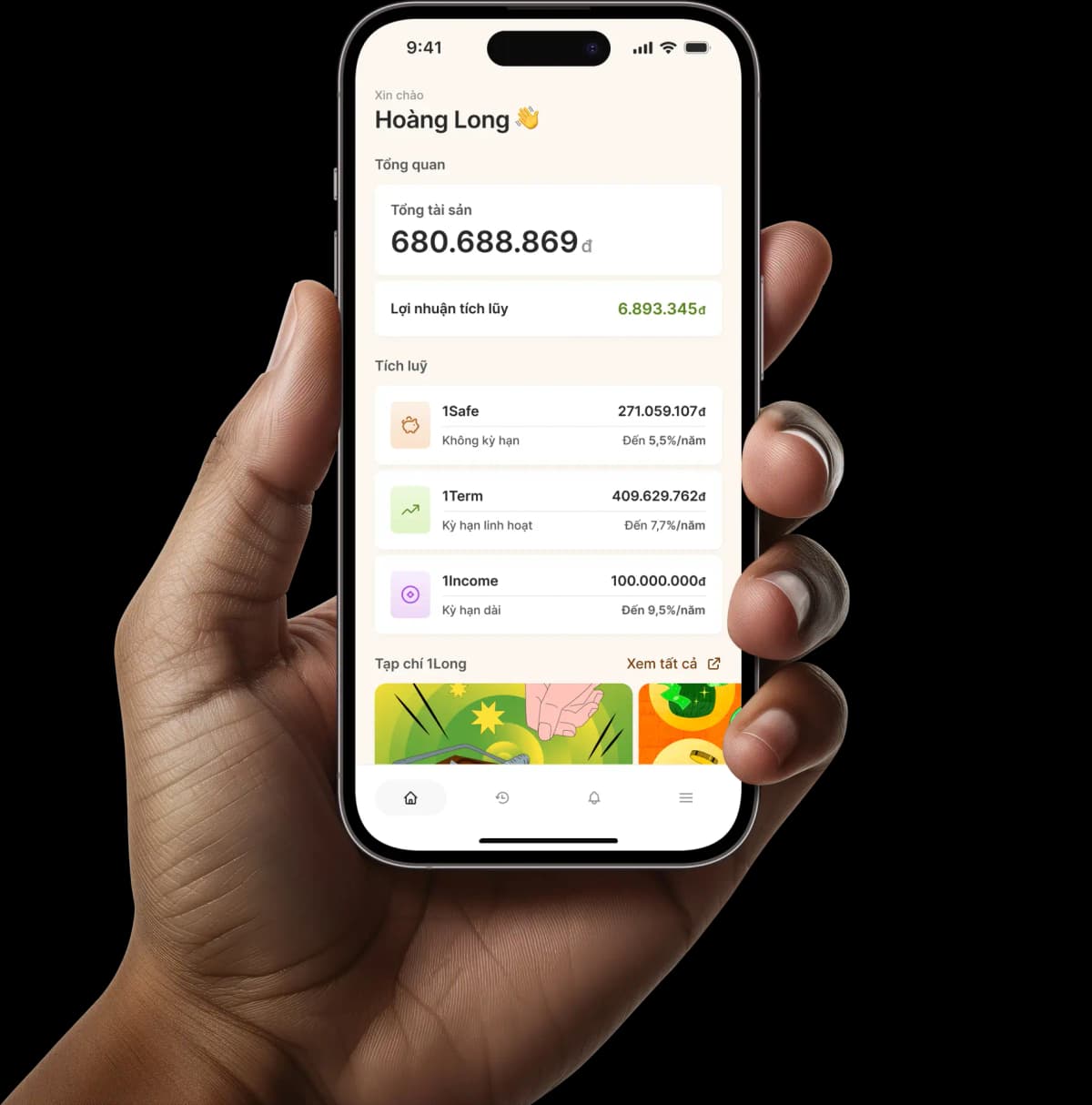

Thấu hiểu những khó khăn và mong muốn của từng cá nhân và gia đình Việt, 1Long nỗ lực tạo ra những sản phẩm tích lũy vừa an toàn, linh hoạt, vừa cho lợi nhuận cao.

Với mục tiêu là quỹ dự phòng, gói 1Term là lựa chọn tối ưu nhất vì cơ chế tăng lợi nhuận theo thời gian tích lũy lên đến 8,1%/năm. Bạn sẽ không chịu phí phạt hay ràng buộc kỳ hạn khi gửi tích lũy 1Term, khi thực hiện rút tiền cho những trường hợp bất ngờ.

Ví dụ: Bạn tích lũy quỹ dự phòng 60 triệu đồng/tháng vào 1Term. Sau 6 tháng, bạn cần rút ra thì mức lợi nhuận bạn nhận được sẽ là 7,1%/năm, mà không chịu thêm bất kỳ khoản phí nào.

📲Trải nghiệm 1Term tại đây!

Xây dựng tài chính bền vững cùng 1Long

Chia sẻ bài viết này trên: