Thị trường tài chính

Tiền Gửi Của Bạn Sẽ Đi Đâu, Khi Ngân Hàng ‘Ra Khơi’?

Liệu có cách tích lũy nào tối ưu sinh lời và đảm bảo an toàn, bên cạnh tiết kiệm ngân hàng?

ĐƯỢC VIẾT BỞI ADMIN

10 tháng 7, 2024

Tạp chí 1Long mang đến cho bạn những thông tin, góc nhìn mới nhất về đời sống, tài chính, và hơn thế nữa. Xem thêm

Tin tức không mới, nhưng vẫn nóng trở lại trên các mặt báo về câu chuyện của ngân hàng SCB. Không bàn đến những diễn biến không khác gì trong phim của chuỗi sự kiện quá khứ, vì điều đáng quan tâm chính là nó sẽ xử lý thiệt hại cho khách hàng như thế nào

Nhân đây, chúng ta sẽ cùng tìm hiểu xem chuyện gì sẽ xảy ra với khoản tiền gửi nếu ngân hàng vướng phải các sự kiện như thế, hay thậm chí phá sản. Bài viết này cũng gợi ý cho bạn những cách bạn có thể áp dụng để giảm thiểu rủi ro cho các khoản tiết kiệm của mình.

Tương lai tiền gửi của bạn khi ngân hàng phá sản?

Bạn sẽ có nhận lại được tiền gửi không?

Theo quy định của pháp luật, các ngân hàng có trách nhiệm thanh toán các khoản tiền gửi (gốc và lãi) cho khách hàng, cả khi tình hình kinh doanh đang tốt hay xấu đi. Trong trường hợp ngân hàng không thực hiện hoặc trì hoãn chi trả, khách hàng có quyền khởi kiện lên các cơ quan tài phán để được bảo vệ quyền lợi của mình.

Nếu ngân hàng không thể chi trả, thì có thể mở thủ tục phá sản để Tòa án thanh lý tài sản của ngân hàng. Theo Luật Phá Sản, số tiền thanh lý này sẽ được dùng để chi trả theo thứ tự sau:

- Chi phí phá sản;

- Khoản nợ lương, trợ cấp thôi việc, bảo hiểm xã hội, bảo hiểm y tế đối với người lao động, quyền lợi khác theo hợp đồng lao động và thỏa ước lao động tập thể đã ký kết;

- Khoản tiền gửi; khoản tiền tổ chức bảo hiểm tiền gửi phải trả cho người gửi tiền tại tổ chức tín dụng phá sản theo quy định của pháp luật về bảo hiểm tiền gửi và hướng dẫn của Ngân hàng Nhà nước Việt Nam;

- Nghĩa vụ tài chính đối với Nhà nước;

Theo Quyết định 32/2021/QĐ-TTg, hạn mức bảo hiểm chi trả tất cả các khoản tiền gửi được bảo hiểm (cả gốc và lãi) là 125 triệu đồng/người. Tin vui là bạn sẽ không mất trắng số tiền gửi, nếu ngân hàng phá sản. Nhưng mặt khác, bạn chỉ được nhận tối đa 125 triệu đồng (gốc + lãi), dù cho số tiền gửi của bạn có cao hơn mức này bao nhiêu đi nữa.

Thực tế thì chưa ngân hàng nào ở Việt Nam tuyên bố phá sản

Vì nếu một ngân hàng có hoạt động yếu kém hoặc vướng phải các bê bối gây ảnh hưởng đến hoạt động kinh doanh, thì Ngân hàng Nhà nước sẽ thực hiện các phương án tái cơ cấu như phục hồi, sáp nhập - hợp nhất,...

Khi vốn điều lệ của ngân hàng nhỏ hơn hoặc bằng 0 thì Ngân hàng Nhà nước sẽ mua lại toàn bộ cổ phần của ngân đó với giá 0 đồng. Tuy nhiên, trong Dự thảo Luật Hỗ trợ tái cơ cấu ngân hàng và xử lý nợ xấu, chính phủ sẽ dừng mua ngân hàng 0 đồng.

Thay vào đó, phương án chuyển giao bắt buộc đang được áp dụng như cơ hội ‘tái sinh’ với 3 ngân hàng ‘0 đồng’, gồm OceanBank, CBBank, GPBank, và các ngân hàng đang được kiểm soát đặc biệt như SCB và DongAbank.

“Phương án chuyển giao bắt buộc là phương án chủ sở hữu, thành viên góp vốn, cổ đông của ngân hàng thương mại được kiểm soát đặc biệt phải chuyển giao toàn bộ cổ phần, phần vốn góp cho bên nhận chuyển giao.”

Nguồn: Căn cứ tại khoản 35, khoản 38 Điều 4 Luật Các tổ chức tín dụng 2010 được bổ sung bởi khoản 2 Điều 1 Luật sửa đổi, bổ sung một số điều của Luật Các Tổ chức tín dụng 2017

Trong thời gian chuyển giao, Ngân hàng Nhà nước vẫn sẽ đưa ra các giải pháp và chiến lược để đảm bảo quyền lợi của khách hàng, đồng thời vực dậy tình hình kinh doanh của các ngân hàng này.

Đây được xem như hành động giúp đảm bảo sự an toàn, ổn định của hệ thống các tổ chức tín dụng, đồng thời góp phần giữ vững niềm tin của người dân vào hệ thống ngân hàng Việt Nam.

Vậy bạn nên làm gì?

“Ở Việt Nam từ trước đến nay, những khoản tiền gửi của người dân tại ngân hàng, trong đó có ngân hàng SCB thì đều được nhà nước đảm bảo trong mọi trường hợp.” là chia sẻ của bà Nguyễn Thị Hồng, thống đốc Ngân hàng Nhà nước.

Các ngân hàng, dù hoạt động yếu kém hay vướng bê bối nghiêm trọng, vẫn sẽ được đảm bảo bởi Ngân hàng Nhà nước. Nên thay vì ồ ạt rút hết tiền gửi trước hạn dù chịu lỗ, bạn nên kiên nhẫn giữ nguồn tiền đó đến đáo hạn để đảm bảo quyền lợi. Với các khoản tiền gửi không kỳ hạn, thì tùy vào quyết định của bạn trong cân đối thiệt hơn.

Một câu hỏi quan trọng khác: Bạn có nên tiếp tục gửi tiền vào các ngân hàng này không?

Việc bị tổn thất tiền gửi do hoạt động yếu kém của ngân hàng sẽ được giảm thiểu tối đa. Tính an toàn thì bạn có thể yên tâm.

Nhưng khi xét đến việc tối ưu hóa lợi nhuận của các khoản tích lũy, thì các ngân hàng này chưa thể đảm bảo. Quá trình ‘tái sinh’ các ngân hàng yếu kém không thể hoàn tất trong thời gian ngắn. Vì thế mức lợi nhuận tốt và các chính sách ưu đãi cho khách hàng vẫn không thể tối ưu bằng các ngân hàng hoặc các tổ chức tín dụng đang có tăng trưởng tốt.

Cụ thể sau 10 năm, các ngân hàng ‘0 đồng’ gồm OceanBank, CBBank, GPBank, vẫn đang gặp khó khăn để tăng trưởng, vì nhiều kế hoạch không thành, và những bất cập trong quá trình chuyển giao.

Ngoài gửi tiết kiệm ngân hàng, bạn có thể gửi tích lũy vào đâu?

1. Chứng chỉ tiền gửi (Certificate of Deposits - CDs)

Theo điều 5 Thông tư 01/2021/TT-NHNN, chứng chỉ tiền được định nghĩa là “bằng chứng xác nhận nghĩa vụ trả nợ của tổ chức tín dụng, chi nhánh ngân hàng nước ngoài phát hành đối với người mua giấy tờ có giá trong một thời hạn nhất định, điều kiện trả lãi và các điều kiện khác.”

Lợi thế của chứng chỉ tiền gửi là mức lãi suất cao hơn các gói tiết kiệm thông thường, trung bình 6% - 9%/năm. Tuy nhiên, bất lợi với hình thức này là bạn không thể rút trước hạn, nếu không thì sẽ phải trả một khoản phí phạt.

2. Tín phiếu Kho bạc (Treasury Bills)

Theo khoản 13 Điều 3 Luật Quản lý nợ công 2017, tín phiếu kho bạc là “công cụ nợ do Kho bạc Nhà nước phát hành, có kỳ hạn không vượt quá 52 tuần”. Vì là của Kho bạc Nhà nước, nên tín phiếu này có rủi ro gần như bằng 0. Tuy nhiên, bạn chỉ nhận được lợi nhuận khi đáo hạn, và mức lợi nhuận cũng rất thấp.

3. Mua Vàng

Mua vàng là một trong những cách tích lũy phổ biến tại Việt Nam, bên cạnh gửi tiết kiệm ngân hàng. Vì vàng có tính thanh khoản cao (dễ bán ra), và được xem là loại tài sản phòng hộ lạm phát.

Nhưng đi kèm với những lợi thế này, là chi phí phải trả để duy trì dịch vụ giữ hộ vàng của ngân hàng hoặc mua két sắt để cất giữ vàng tại nhà. Khi chọn phương pháp giữ vàng tại nhà, bạn sẽ phải đối mặt với rủi ro trộm cắp cao.

Ngoài ra, đầu tư vào vàng chỉ phù hợp với những cá nhân hoặc gia đình có nguồn tiền nhàn rỗi trong thời gian ít nhất 3 năm, vì nó không tạo ra tính liên tục trong dòng tiền cùng các khoản lợi nhuận sinh ra theo thời gian.

Bạn chỉ nhận được lợi nhuận từ vàng khi bán ra với giá cao hơn giá bạn đã mua. Điều này có nghĩa rằng bạn phải theo dõi thị trường sát sao để đưa ra các quyết định đúng thời điểm.

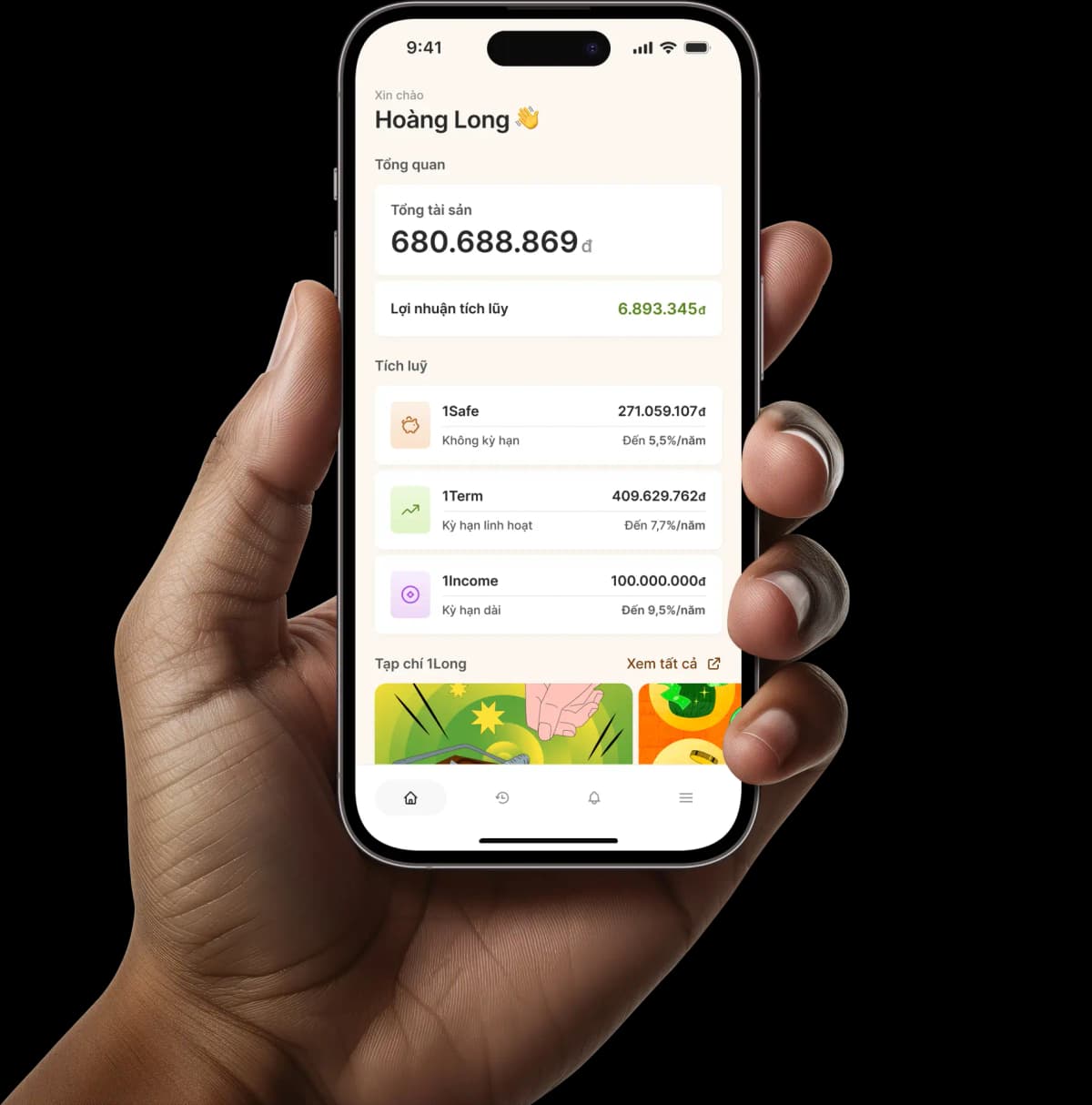

4. Gửi tích lũy 1Long, sinh lời đến 9,9%/năm

Sự phát triển công nghệ giúp phát triển các sản phẩm tích lũy trực tuyến tiện dụng cho người dùng, khi tích lũy vào các ứng dụng trên điện thoại.

Lợi thế lớn chính là mức lợi nhuận tối ưu hơn nhiều các khoản tiền gửi vào ngân hàng, và cơ chế rút tiền rút tiền linh hoạt mà không chịu bất kỳ phí phạt nào. Chính điều này tạo ra tính lưu động trong dòng tiền, và sự chủ động trong việc sử dụng nguồn tiền của mình.

Các ứng dụng này sinh ra lợi nhuận bằng cách tối ưu hóa việc đầu tư các khoản tích lũy của người dùng. Để đảm bảo mức lợi nhuận cam kết với khách hàng, các chuyên gia tại các ứng dụng Fintech này phải phân tích và dự đoán xu hướng trên thị trường tài chính. Thay vì phải tự nghiên cứu, việc đầu tư tích lũy vào các ứng dụng Fintech uy tín sẽ là một giải pháp đáng cân nhắc.

Tuy nhiên, vì Fintech (công nghệ tài chính) vẫn còn khá mới tại Việt Nam, nên bạn cần xem xét nhiều yếu tố đo lường các mức rủi ro và tính bảo mật của các ứng dụng. Nhưng bạn hoàn toàn có thể thử nghiệm với khoản tích lũy nhỏ với các Fintech apps trong một thời gian, để trải nghiệm dịch vụ và cách hoạt động của chúng.

Nếu các thông tin minh bạch và mức lợi nhuận luôn được cam kết, thì bạn có thể đầu tư tích lũy với số tiền lớn hơn để hưởng mức lợi nhuận cao hơn.

1Long là một trong những startups phát triển nhanh nhất tại Việt Nam, theo Tech In Asia. Với nguồn vốn $500,000 (tương đương 12 tỷ đồng), 1Long có được bệ phóng để phát triển và tối ưu các sản phẩm tích lũy - 1Safe, 1Term, và 1Income giúp người dùng hưởng mức lợi nhuận lên đến 9,9%/năm. Cơ chế nạp rút linh hoạt của 1Long cũng giúp người dùng chủ động với nguồn tiền của mình, và nhận mức lợi nhuận tốt mà không bị mất phí.

Bạn có thể bắt đầu trải nghiệm 1Long chỉ với 10.000đ. Trải nghiệm ngay tại đây!

Xây dựng tài chính bền vững cùng 1Long

Chia sẻ bài viết này trên: