Quản Lý Tài Chính

Thẻ Tín Dụng: Miếng Phô Mai Trên Bẫy?

Bạn có nên dùng thẻ tín dụng? Đọc bài viết để bỏ túi những điều cần biết để tận dụng các lợi ích tín dụng, mà không vướng vào nợ xấu!

ĐƯỢC VIẾT BỞI ADMIN

10 tháng 7, 2024

Tạp chí 1Long mang đến cho bạn những thông tin, góc nhìn mới nhất về đời sống, tài chính, và hơn thế nữa. Xem thêm

Thẻ tín dụng là gì?

Thẻ tín dụng (credit card) được hiểu đơn giản là hình thức tiền cho vay, và khoản tiền bạn có được từ thẻ là nợ phải trả. Bạn có thể tưởng tượng thế này: Những người có dư sẽ gửi tiết kiệm vào ngân hàng, hoặc đầu tư sinh lời. Trong khi đó, những người đang cần tiền, nhưng không có đủ, thường sẽ đi vay.

Nguồn: Napkin Finance

Thông thường họ sẽ đến ngân hàng và thực hiện các thủ tục hành chính, để nhận được khoản vay mong muốn. Thay vì như vậy, họ có thể sử dụng thẻ tín dụng để chi tiêu trước và thanh toán sau. Mức lãi suất tùy theo chính sách của tổ chức phát hành thẻ và điểm tín dụng của bạn (credit score).

Việc sở hữu thẻ tín dụng giúp bạn linh hoạt hơn trong chi tiêu. Đồng thời, người dùng có thể nhận nhiều ưu đãi, phần thưởng (rewards), và lợi ích như miễn phí vé máy bay, khách sạn 5 sao, tour du lịch cao cấp,...

Các loại thẻ tín dụng

Nguồn: Time

- Thẻ tín dụng hoàn tiền là thẻ mà bạn sẽ nhận được phần tiền nhất định dựa trên khoản chi tiêu trong kỳ tín dụng.

- Thẻ tín dụng tích điểm sẽ tích lũy số điểm thưởng của bạn theo số tiền mà bạn đã sử dụng trong thẻ tín dụng, để quy đổi thành quà tặng và các voucher mua sắm khác.

- Thẻ tín dụng du lịch sẽ rất thích hợp cho những bạn có nhu cầu di chuyển nhiều, vì tính chất công việc và sở thích ‘xê dịch’. Khi bạn sử dụng thẻ tín dụng này để thanh toán vé máy bay, số dặm bay của bạn sẽ được tích lũy và mở ra cho bạn những ưu đãi hấp dẫn.

- Thẻ tín dụng rút tiền là thẻ cho phép bạn rút tiền mặt tại ATM. Dịch vụ của thẻ này cho phép bạn rút đến 80% hạn mức thẻ tín dụng, và tùy thuộc vào chính sách, quy định của đơn vị tổ chức sẽ cho phép bạn rút toàn bộ 80% hạn mức một lần, hoặc phải chia thành nhiều đợt.

“Từ điển” về thẻ tín dụng bạn cần biết

1. Điểm tín dụng

Điểm tín dụng là chỉ số đo lường khả năng chi trả các khoản nợ tín dụng đầy đủ và đúng hạn. Khi điểm tín dụng của bạn càng cao, điều này phản ánh mức độ tin cậy của bạn càng lớn. Nhờ đó, bạn sẽ được hưởng hạn mức cao với lãi suất thấp, kèm các chương trình tặng thưởng.

Nguồn: Vox

Mô hình điểm tín dụng được phát triển bởi công ty Fair Isaac Corp., bây giờ được biết đến với tên FICO. Về sau, nhiều hệ thống tính điểm tín dụng khác được phát triển, nhưng điểm FICO là phổ biến nhất.

Một số yếu tố được sử dụng để tính điểm tín dụng:

- Lịch sử thanh toán nợ tín dụng

- Loại thẻ tín dụng

- Tối ưu hóa các khoản nợ tín dụng

- Thời gian sử dụng thẻ tín dụng

- Tạo mới các tín dụng

Sau đó, hệ thống sẽ đưa ra số điểm tín dụng của bạn để xếp hạng, phân loại. Các số liệu bên dưới là mức độ theo mô hình FICO.

- Xuất sắc (Excellent): 800–850

- Rất tốt (Very Good): 740–799

- Tốt (Good): 670–739

- Khá (Fair): 580–669

- Kém (Poor): 300–579

2. Hạn mức tín dụng

Hạn mức là giá trị tín dụng tối đa mà bạn được sử dụng với thẻ tín dụng trong một chu kỳ nhất định. Hạn mức tín dụng chủ yếu tùy thuộc vào điểm tín dụng (credit score).

3. Khoản nợ tối thiểu tín dụng

Đây là số tiền tối thiểu bạn cần trả đúng hạn mỗi kỳ, để tránh bị phạt lãi hoặc ghi nợ xấu. Thông thường thì khoản nợ tối thiểu bạn phải trả sẽ rơi vào 5% tổng số tiền bạn đã chi tiêu trong kỳ vừa rồi. Thay vì phải trả toàn bộ số nợ tín dụng, bạn có thể thực hiện thanh toán dư nợ tối thiểu để không làm ảnh hưởng đến số điểm tín dụng của mình.

4. Lãi suất thẻ tín dụng

Đây là mức lãi suất bạn phải trả khi rút tiền mặt, trả góp, thanh toán dư nợ…

4 loại lãi suất thẻ tín dụng phổ biến, bao gồm:

- Lãi suất rút tiền mặt từ thẻ tín dụng tại ATM dao động khoảng 20 - 40%/năm, tùy thuộc vào chính sách của từng đơn vị phát hành và quản lý thẻ tín dụng. Ngoài ra, bạn sẽ trả thêm phí rút tiền mặt từ thẻ tín dụng tại ATM khoảng 4%/ tổng giao dịch (theo ngân hàng Techcombank).

- Lãi suất trả góp bằng thẻ tín dụng hiện đang ở mức 0 - 10%/năm. Vì thẻ tín dụng bản chất vẫn là một hình thức cho vay. Khi được kết hợp với dịch vụ hỗ trợ trả góp, thẻ tín dụng mang đến cho người dùng nhiều tiện ích hơn.

- Lãi suất khi chỉ trả dư nợ tối thiểu đúng hạn: Nếu bạn chỉ thanh toán khoản dư nợ tối thiểu là 5% tổng số tiền bạn đã chi trong kỳ vừa rồi, thì mức lãi suất cho khoản nợ tín dụng còn lại thường sẽ ở mức 20 - 40%/năm và được cộng dồn vào kỳ tiếp theo, tùy vào đơn vị tổ chức và phát hành tín dụng.

- Lãi suất khi không thanh toán tín dụng đúng hạn: Nếu bạn không thể chi trả nợ tín dụng đúng hạn, phí phạt trả chậm sẽ là 5% tổng chi tiêu kỳ vừa rồi (tối thiểu 100.000đ). Lãi suất quá hạn sẽ tùy vào quy định và chi nhánh của thẻ tín dụng, nhưng sẽ dao động ở khoảng 20 - 40%/năm.

Tổng hợp các mức lãi suất phổ biến của thẻ tín dụng từ các ngân hàng tại Việt Nam:

Nguồn: Techcombank

‘Miếng phô mai’ hấp dẫn của thẻ tín dụng?

1. Mua trước, trả sau

Mùi thơm của miếng phô mai tín dụng bắt đầu từ cơ chế “mua trước trả sau”. Nghĩa là bạn có một hạn mức tùy vào điểm tín dụng và loại thẻ của bạn để chi tiêu trước, và thanh toán sau.

Nếu đã cân nhắc tính toán, bạn có đủ tiền chi trả cho một món đồ nào đó. Vấn đề mấu chốt là thời điểm. Ví dụ, điện thoại của bạn bị hư vào cuối tháng, và tài khoản hiện tại không đủ để bạn mua một chiếc điện thoại mới ngay.

Thay vì đợi đến đầu tháng sau để có lương, bạn có thể sử dụng thẻ tín dụng để mua điện thoại mới, mà không khiến việc liên lạc của bạn bị gián đoạn. Tính “ứng trước” của thẻ tín dụng giúp bạn linh hoạt hơn trong chi tiêu của mình. Việc được “trả sau” của thẻ tín dụng còn có thể cứu cánh trong những trường hợp khẩn cấp.

2. Phần thưởng, ưu đãi hấp dẫn

Đa số các thẻ tín dụng đều có những chế độ tặng thưởng (rewards), như hoàn tiền, miễn phí vé máy bay, vé xem phim, đặt phòng khách sạn cao cấp,... Bên cạnh, bạn cũng có thể thu thập các voucher giảm giá khi mua sắm online hoặc cửa hàng có liên kết với ngân hàng hoặc tổ chức phát hành thẻ tín dụng.

‘Bẫy’ thẻ tín dụng nào đang đợi?

Nguồn: NPR

Những lợi ích của thẻ tín dụng là không thể bàn cãi, cho nên nó trở thành hình thức thanh toán phổ biến và đang có xu hướng phát triển trong những năm gần đây. Tuy nhiên, nhiều chủ thẻ tín dụng phải “ngã ngửa” khi nhận hóa đơn trả nợ tín dụng vào cuối kỳ, với con số khổng lồ.

Nhiều người cảm thấy bị “mắc bẫy”, nhưng thật ra cái bẫy đó lại chính là những lợi ích hấp dẫn của thẻ tín dụng.

1. Lãi suất tín dụng và khoản phí “ẩn”

Đầu tiên là cơ chế “mua trước trả sau”, khuyến khích người dùng thẻ tín dụng thoải mái trong chi tiêu, linh hoạt khi cần cho những trường hợp khẩn cấp. Chính sự tiện lợi này dễ khiến bạn chi quá tay, mà không cân đối đến khả năng chi trả của mình ở kỳ tiếp theo.

Đồng thời, một số người dùng thẻ tín dụng chưa thực sự hiểu rõ cách tính lãi suất tín dụng và các khoản phí liên quan, như phí thanh toán chậm hoặc nợ quá hạn. Nghe có vẻ rất buồn cười và khó xảy ra, phải không?

Thực tế thì rất nhiều người phải mang cảm giác “sập bẫy” khi phải gồng gánh trả nợ tín dụng. Dù các chính sách và quy định lãi suất đã được đưa ra ngay từ đâu, chỉ là họ không tìm hiểu kỹ, mà tập trung tận hưởng những tiện ích của thẻ tín dụng trước.

2. Sử dụng càng nhiều, ưu đãi càng lớn

Các chương trình trao thưởng (reward), tích điểm,... của thẻ tín dụng khuyến khích người dùng chi tiêu nhiều hơn, để nhận các phần thưởng lớn hơn. Các hiệu ứng này tương tự như cảm giác bạn có khi săn sale mua sắm.

Mức ưu đãi tăng dần sẽ khiến bạn tập trung vào khoản tiền bạn nghĩ rằng mình đang tiết kiệm nhờ các chương trình đãi ngộ của thẻ tín dụng. Nó cho bạn cảm giác chiến thắng, vì kiếm được món hời.

Nhưng nếu để lạc vào mê cung “gây nghiện” đó, bạn sẽ dễ dàng bỏ qua nguyên tắc quan trọng - ưu đãi chỉ lớn khi giá trị hóa đơn của bạn cao. Tức là nợ tín dụng bạn phải trả sẽ tăng lên. Điều này dẫn đến tình trạng nợ xấu, vì bạn không thể chi trả đúng hạn.

Hậu quả đầu tiên của nợ tín dụng quá hạn là khiến số lãi suất bạn phải trả sẽ tăng lên, kèm mức phí phạt thanh toán chậm. Con số này rất có thể sẽ khiến bạn lâm nợ. Tiếp theo, nó sẽ làm giảm số điểm tín dụng, đồng nghĩa làm giảm hạn mức tín dụng của bạn. Tệ hơn là bạn có thể sẽ khó thực hiện các khoản vay lớn ở các ngân hàng hoặc tổ chức tín dụng, vì dính nợ xấu.

Làm thế nào thưởng thức ‘phô mai’, mà không sập “bẫy” tín dụng?

Thay vì đổ tội cho hệ thống và chính sách của thẻ tín dụng, cái “bẫy” mà chúng ta đang nói phần lớn lại đến từ sự chủ quan và thiếu cẩn trọng của người dùng thẻ.

Cũng giống người dị ứng với các thành phần của phô mai, bạn không nên sử dụng thẻ tín dụng khi:

- Mức thu nhập hiện tại không thể chi trả nợ toàn bộ nợ tín dụng trong kỳ, đúng hạn.

- Bạn có xu hướng chi tiêu hơn khả năng chi trả. Nói cách khác, bạn không thể kiểm soát chi tiêu của mình, và dễ bị lôi cuốn bởi cơ chế “mua trước, trả sau” của thẻ tín dụng.

- Bạn chỉ có được thẻ tín dụng với hạn mức quá thấp. Điều này khiến bạn phải chật vật chi tiêu để giữ khoản nợ tín dụng nằm trong hạn mức. Khi vượt hạn mức, thì phí phạt và lãi suất lại quá cao.

Hoàn toàn không sử dụng thẻ tín dụng, cũng là một lựa chọn để tránh các rủi ro liên quan. Nhưng nếu bạn không rơi vào các trường hợp trên, thì những lưu ý sau đây sẽ giúp bạn thưởng thức “miếng phô mai” của thẻ tín dụng, mà không sập “bẫy” mỗi khi nhận hóa đơn thanh toán tín dụng.

1. Để nhu cầu và thu nhập của bạn dẫn đường

Đọc các lợi ích của các loại thẻ, bạn sẽ dễ dàng bị lạc vào mê cung của vô vàn ưu đãi và phần thưởng hấp dẫn, và cảm thấy mình cũng cần những tiện ích này. Thực tế thì bạn không thật sự cần đến chúng!

Để vững tâm trước vô vàn lựa chọn và hàng loạt những lời chào mời hấp dẫn của nhiều loại thẻ tín dụng khác nhau, hãy xác định nhu cầu thật sự của mình và để nó làm yếu tố quyết định!

Sau khi thu hẹp phạm vi loại thẻ tín dụng, bạn cần xem xét các yếu tố quan trọng như hạn mức lãi suất tín dụng, các khoản phí phạt nợ trước hạn,...

Thực hiện một vài tính toán liên quan, và lập bảng mô phỏng chi tiêu khi sử dụng thẻ tín dụng cũng là một cách giúp bạn dự đoán và dự trù, theo nhu cầu chi tiêu và mức thu nhập của bạn. Từ đó, bạn có thể dễ dàng đưa ra quyết định thẻ tín dụng phù hợp với mình.

Hãy là người chọn thẻ tín dụng, chứ đừng để nó chọn bạn!

2. Luôn trả toàn bộ và đúng hạn

Nghĩa là bạn sẽ luôn trả toàn bộ nợ tín dụng đúng hạn. Nói cách khác, bạn nên dùng thẻ tín dụng (credit cards) như thẻ ghi nợ (debit card) - không giữ nợ trong tài khoản.

“Vậy thì dùng thẻ ghi nợ luôn cho rồi!”, nhiều người sẽ nghĩ vậy. Nhưng thẻ ghi nợ lại không có được đặc quyền bạn có của thẻ tín dụng chính, là được “trả sau”.

Thẻ tín dụng cho phép bạn dịch chuyển thời gian thực chi cho các khoản chi tiêu của mình sang một đoạn thời gian khác, trong khi số tiền thực có của bạn sẽ được mang đi đầu tư tích lũy để sinh lời với mức lợi nhuận/lãi suất cao hơn.

Nhưng bạn phải nhớ rằng cuối cùng thì mình vẫn là người trả số tiền đó, nên việc thanh toán toàn bộ và đúng hạn giúp bạn tối thiểu hóa mức lãi suất tín dụng và tránh rủi ro vướng nợ xấu, và tối ưu hóa điểm tín dụng của bạn.

3. Lên kế hoạch và quản lý tài chính cá nhân

Một trong những cái “bẫy” tín dụng, mà bạn tự giăng ra, chính là tính chủ quan trước lời mời gọi ngọt ngào “mua trước, trả sau”. Bạn không mất tiền ngay, nên dễ dàng khiến bạn chi tiêu nhiều hơn. Cho nên, việc ghi chép lại chi tiêu của mình sẽ giúp bạn theo dõi được chính xác mức chi tiêu của mình.

Liệu xu hướng chi tiêu này có đang vượt hơn khả năng chi trả của bạn? Hay các mua sắm gần đây có thật sự cần thiết? Khoản chi tiêu nào bạn nên cắt giảm?

Bạn sẽ dễ dàng tìm ra câu trả lời cho những câu hỏi này, nhờ vào việc theo dõi chi tiêu của mình. Nhờ đó, bạn có thể ngăn chặn nguy cơ vướng nợ tín dụng quá hạn với các khoản lãi suất lớn.

Tương lai không thể đoán trước được, nhưng điều đó không có nghĩa kế hoạch tài chính của bạn là vô nghĩa. Vì nó giúp bạn nhìn thấy cơ hội để tối ưu hóa quỹ tích lũy của mình, và cắt giảm những chi tiêu không đáng có. Đồng thời, nó giúp bạn lường trước được các rủi ro tiềm ẩn, dựa trên quan sát và phân tích dựa trên xu hướng chi tiêu hiện tại.

Vậy có nên dùng thẻ tín dụng không?

Thẻ tín dụng có thể giúp cuộc sống của bạn thoải mái, chỉ khi bạn dùng nó đúng cách. Được ví như miếng phô mai trên bẫy, vì thẻ tín dụng có những mức lãi suất và khoản phí kèm theo mà người dùng chưa tìm hiểu đã vội nhảy vào.

Những thông tin ở trên hy vọng có thể giúp bạn có được cái nhìn tổng quan hơn về thẻ tín dụng, “bỏ túi” những lưu ý giúp bạn tránh “bẫy” và an tâm thưởng thức miếng phô mai thơm lừng của tín dụng.

Thẻ tín dụng trả trước, bạn trả sau. Bạn luôn nên ghi nhớ điều này. Cho nên, việc tối thiểu hóa mức chi tiêu và tối đa hóa tích lũy vẫn là thượng sách.

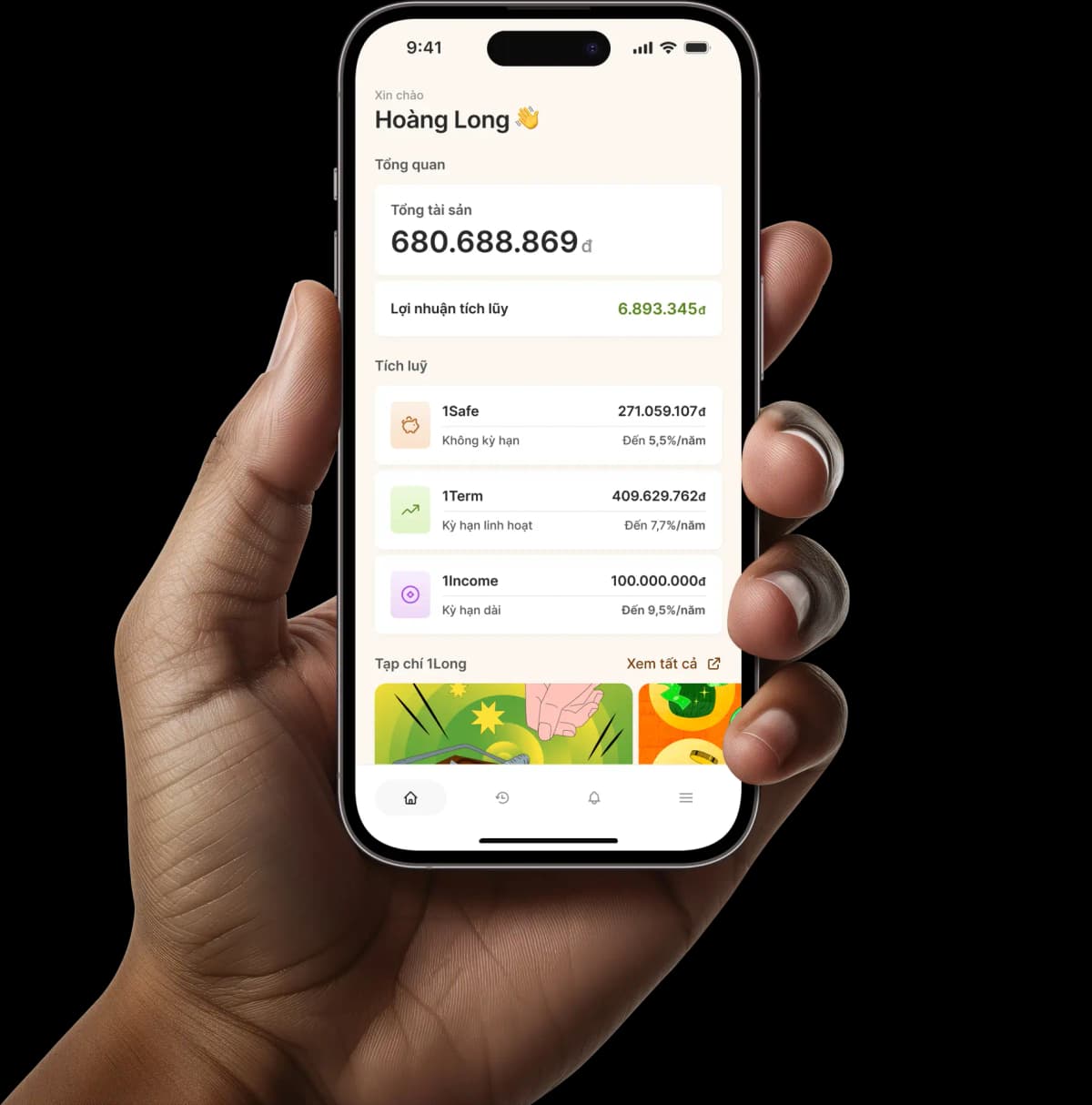

Đó là lý do 1Long luôn cải tiến các gói tích lũy của mình, giúp bạn tích lũy an toàn với mức lợi nhuận cao lên đến 9,9%/năm. Và bạn có thể chủ động với dòng tiền của mình, khi 1Long cho phép rút tiền linh hoạt mà không bị mất phí rút trước hạn và lợi nhuận không bị ảnh hưởng.

📲Trải nghiệm 1Long tại đây!

Xây dựng tài chính bền vững cùng 1Long

Chia sẻ bài viết này trên: